邮储银行三家分行因挪用贷款资金被罚113万

(原标题:邮储银行三家支行因挪用贷款资金被罚113万)

财联社3月9日电(记者史思童)3月8日,中国银保监会对邮储银行连续开出6张罚单,涉及3家分行,总金额113万元(含责任人,下同)。处罚的原因是针对贷款资金的使用。日前,邮储银行淄博分行、本溪分行收到多张贷款业务违规罚单,4名责任人终身禁入。

据了解,近年来,违规贷款业务问题越来越引起监管部门的重视,相关罚款也频频出现。据财联记者不完全统计,仅3月以来的这几天,就有约17家银行因该类违规行为受到监管处罚,8名责任人被长期或短期禁止从事银行业务。

在业内人士看来,各种违规挪用信贷资金的行为会影响部分银行的经营稳定,资金违规流入楼市、股市也可能导致局部潜在风险。贷款业务违规罚款频发,是近年来监管部门不断提高监管质量和效率的体现,但也在一定程度上反映出现有的违法成本仍不足以震慑部分从业者。

邮储银行三家分行因使用贷款资金被罚113万。

具体来看,中国邮政储蓄银行天山支行、米东支行、新市支行三家支行此次被罚。

从案由来看,邮储银行三家分行一起被罚款,都是因为“未对个人贷款资金使用进行有效监管,导致贷款资金被挪用”的违法行为。其中,天山支行罚款30万元,米东支行罚款30万元,新市支行罚款35万元。

同时,三家分公司的相关负责人也难辞其咎。邮储银行天山支行行长、米东支行副行长双、新市支行副行长崔因对其任职期间(或代为履行职务)的上述违规行为负有责任,均受到警告,并处罚款6万元。

值得注意的是,这并不是邮储银行第一次违反贷款规则。不久前,该行两家分行(包括负责人)刚刚因贷款问题受到监管处罚。

据3月6日披露,邮储银行淄博分行因贷后管理不严,导致贷款资金流入证券账户和房地产市场,严重违反审慎经营规则,被淄博银监分局罚款60万元。同时处罚4名责任人,罚款总额11万。

3月2日,邮储银行本溪分行4名直接责任人(、陈雨涵、吴琦、陆)被终身禁止从事银行业务。

与此同时,除邮储银行外,3月以来,多家大型国有银行因各类贷款业务违规被处罚,相关责任人被禁止执业已成常态。

据银监会披露,3月3日,时任国家开发银行河南省分行客户部主任因“固定资产贷款委托支付审核,信贷资金被挪用;银团贷款被警告,罚款5万元。

3月2日,中国工商银行鞍山分行“违规发放贷款”的直接责任人之一田志强被终身禁止从事银行业务;中国工商银行绍兴分行“贷款管理不严”的直接责任人赵国华被处以禁止从事银行业10年的行政处罚。

3月1日,中国银行贵阳瑞金北路支行因“贷款管理不到位”被罚款25万元,1名直接责任人被警告。

3月,约17家银行被罚款,8人因贷款业务被禁止。

事实上,近年来,监管已排

其中,山东齐河农村商业银行因对贷款用途控制不严,严重违反审慎经营规则;小微企业贷款业务数据不真实;违规向客户转嫁经营成本等多项违法违规行为,被德州银保监分局罚款高达95万元,相关责任人也被警告。

此外,陆良农商银行因“违规发放贷款”被责令改正并罚款40万元,两名相关责任人受到处分。其中,刘剑文被禁止从事银行业5年;山西交城农村商业银行也因“违规发放贷款”被责令改正并罚款20万元,两名责任人被警告;杭州中成村镇银行因“个人贷款贷后管理不到位”被罚款30万元。

3月6日,永泰农村信用合作联社“违规办理个人贷款及普惠金融卡业务”直接负责人王秀霞被终身禁止从事银行业务。

3月3日,民生银行台州分行因“贷款管理不到位,违规还贷掩盖不良贷款”被罚款35万元;江西银行南昌洪城支行因“贷款管理不到位”被罚款30万元,3名责任人被警告;赣州银行昌南支行、新建支行因“银行承兑汇票存款来源于贷款”分别被罚款30万元、20万元,昌南支行两名责任人被警告。

3月2日,佛山农商行因“在贷款业务中严重违反审慎商业规则”,被罚款25万元。

3月1日,民生银行青岛分行“流动资金贷款违规流入房地产领域”两名责任人被警告,罚款6万元;中信银行天津分行因“非法套取信贷资金并受托支付过户费”被罚款10万元;浦发银行哈尔滨松北支行因“贷前调查不到位、贷后管理不到位”被罚款30万元,两名责任人被警告;乌鲁木齐银行营业部因“未审慎开展个人住房贷款业务”被罚款40万元,一名负责人被警告,罚款6万元;青岛银行“挪用个人网贷资金”负责人被警告;上海闵行上银村镇银行因“个人贷款管理;贷前调查不审慎,对客户提供资料的真实性把关不到位。责令改正,罚款70万元。

违规成本不够强大。

然而,即使不断罚款,相关违规行为仍屡禁不止。

业内分析人士对财联社表示,银行存在信贷管理不规范、违规挪用信贷资金等问题,主要是银行在经济复苏的背景下扩大了信贷需求,而实体经济的融资需求正处于复苏阶段,再加上个别信贷业务员法律合规意识有待提高,少数分行可能存在信贷内部管理要求“宽松”的情况。

他指出,频繁的贷款违规罚款一方面反映了近年来监管部门加强了对银行开展业务监管的规范,不断提高监管质量和效率。同时也在一定程度上反映出违规成本仍不足以对部分从业者形成有力震慑。

同时,在博通咨询金融行业首席分析师王鹏博看来,这主要是银行自身盈利压力所迫,执行中可能存在人为漏洞。“此类违规事件的频繁发生,也反映出银行的竞争压力越来越大,业绩压力或主观逐利。由于信贷调查人员在尽职调查过程中流于形式,很容易导致贷款的投资和使用出现问题。”

上述分析人士认为,各种违规挪用相关信贷资金的行为,削弱了银行的信贷风险控制,影响了部分银行的稳健性;同时,资金违规流入楼市和股市,也可能导致局部潜在风险,干扰市场正常秩序。

“监管部门加强监管

因此,他建议,第一,在监管方面,要不断加强监管,提高违规成本,对相关行为形成有力震慑;第二,银行需要加快完善分支机构内部治理,建立合理的绩效考核机制,加强培训,将法律和合规管理融入到业务中;同时,鼓励分行真正研究区域市场需求,创新产品,提升业务能力。

“还是要从制度上进行有效的监管,比如重组银行的内部审计体系,加强外部监管。”王鹏博还表示,一方面,银行要加大监管的主动性,主动修补。另一方面,他们可以借鉴国外一些成熟的经验,比如通过提升技术能力,打通信用监管闭环,进行更多的监管。

-

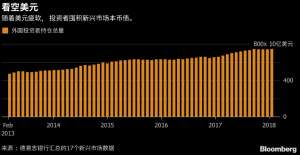

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

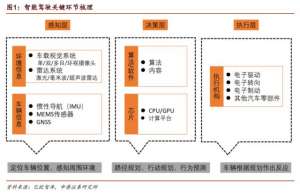

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20