随着经济可能出现衰退 股市投资者应该采取防御措施

随着经济可能出现衰退 股市投资者应该采取防御措施

投资者是时候开始进行更安全的押注了。

过去一周,美国两家银行倒闭以及瑞士信贷获得瑞士联合银行救助的消息在金融市场引发冲击波,引发了人们对银行信贷紧缩的担忧,这可能会导致经济陷入衰退,并破坏美国联邦储备委员会应对高通胀的努力。

美国股市本周开盘上扬,因美国财政部长耶伦周二就银行业危机发表的保证提振了市场人气,投资者暂时松了一口气。

不过,一些华尔街分析师表示,现在宣布警报解除还为时过早,因为投资者仍在等待“下一只鞋掉下来”。

EP Wealth Advisors投资组合策略董事总经理亚当•菲利普斯表示:“我们没有把这次(反弹)作为买入股票、增加投资组合风险的机会……我们在这些事件发生时,已经在投资组合中配置了更具防御性的配置,我们在股票上的权重低于我们的中性目标。”

“我们认为这是一个机会,可以加大减持比例,在投资组合中转向更具防御性的配置。”

投资者应对大多数市场不确定性的标准做法是建立一个强大的防御性投资组合,但对银行业的担忧和潜在的系统性信贷紧缩令已经在努力应对利率上升和金融环境收紧的投资者感到不安。

在硅谷银行破产后,货币市场共同基金持有的资产上周膨胀至纪录高位,一些人涌向现金基金。但Phillips称,债券在经历了有记录以来最糟糕的一年之后,再次不负其作为投资者投资组合中安全部分的声誉。

美国短期公债收益率上周跌至六个月来最低水准,因避险需求增加。道琼斯市场数据显示,两年期国债收益率本周累计下跌74个基点,为1987年10月黑色星期一股市崩盘以来最大单周跌幅。

与此同时,美国股市上周因对银行系统的担忧而下跌,此前三家美国银行——Silvergate Capital、Signature Bank和硅谷银行——突然破产,在利率大幅上升的情况下开始引发人们对美国银行业疲软的担忧。

股票和债券价值通常不会同步波动。从历史上看,当股价暴跌时,投资者希望转向债券等传统上风险和回报较低的投资,以最大限度地降低风险并分散投资组合。

然而,债券的表现与利率密切相关。如果利率上升,现有债券的价值将下降,因为与新发行的收益率较高的债券相比,投资者不再喜欢他们所持有的债券支付的固定利率较低。

2022年的情况就是这样,当时美联储激进的货币政策收紧周期加速了收益率的飙升,并引发了至少自上世纪70年代以来债券市场最严重的损失。与此同时,股市录得2008年以来最大年度跌幅。

Phillips表示,股市和公债脱钩表明,仍有理由持有更多中间债券,因为"当你担心经济开始放缓时,债券收益率将为你提供有吸引力的回报率。"

“(去年)收益率处于创纪录低点时,我们都做好了加息的准备,我认为很多人都没有料到加息会这么快。我们看到收益率调整,许多人可能预计这种调整将在未来几年发生,但实际上它只持续了几个月。”

他认为,收益率在2023年初处于最具吸引力的水平,这意味着收益率有下降的空间,价格有上升的空间,这解释了为什么股票和债券之间的相关性已经开始改变。

Oreana Financial Services全球首席投资长兼投资组合经理Isaac Poole表示,近期欧美银行体系的压力引发的信贷紧缩,现在加大了美国经济衰退的可能性,这使得短期政府债券更具吸引力。

信贷紧缩是指金融机构,尤其是中小型银行,大幅收紧放贷标准,当它们优先考虑拥有健康的资产负债表而不是提供贷款时,就会发生信贷紧缩。这可能会使企业无法或成本高昂地借款,因为贷款机构害怕破产或违约。

“我一直预计美联储在3月份加息后不久就会暂停加息。考虑到增长和通胀的前景,最近的事态发展使这种可能性更大。市场预期年底前将有一系列降息举措,而3月初时市场预期将有更长期的降息举措,”普尔在周二的报告中称。

美国联邦储备委员会周三宣布,决定将基准利率再次上调25个基点,至4.75% - 5%的区间,为2007年10月以来的最高水平。

Poole表示,政府债券是一种在各种情况下都能表现良好的资产。他的投资组合一直在增加短期美国国债的敞口,特别是在2年期美国国债收益率3月初升至5%以上之后。上周,该指数跌破4%。

-

十大行业互联网金融-想借钱?先交“评估”费

2024-05-09

-

Xi人最近像买彩票一样抢疫苗号3000 家长只能拿到24个左右的号

2024-05-09

-

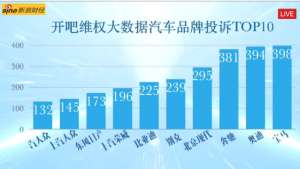

走吧维权汽车品牌投诉名单公布-东风日产上汽大众榜上有名

2024-05-09

-

绿瘦“魔粉”轻松瘦?客户说花了8万减肥 住进了医院

2024-05-09

-

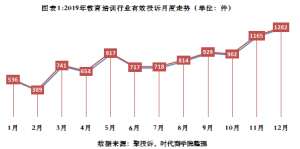

消费者权益保护教育培训白皮书-预付式消费陷阱大

2024-05-09

-

视频-华晨宝马因漏油召回31万辆车 品控成焦点

2024-05-09