Block:“美国支付宝”逆境中坚强向上?

Block:“美国支付宝”逆境中坚强向上?

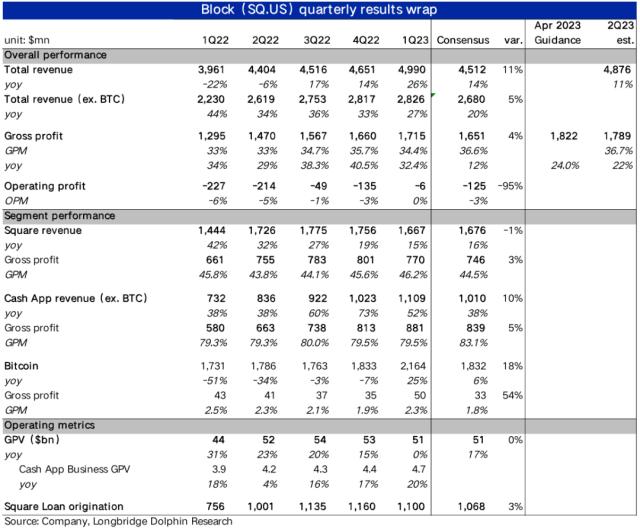

北京时间5月5日早间,数字支付公司Block(SQ.US)公布了2023年一季度财报,整体来看实际表现比市场保守的预期更好,但也缺乏吸人眼球的亮点,要点如下:

1、Square板块—比差稍好,已陷入平台期?:公司的基本盘--to-B的Square板块本季实现总营收16.7亿美元,和市场预期的16.8亿基本一致。

虽然同比增速由上季度的19%继续下滑到15%,但实际1Q22并表的Afterpay(当时贡献了约46亿营收),到本季度并表的增厚效应消失,因此虽然增速看似明显下滑,实际可比增长应当并不很难看。

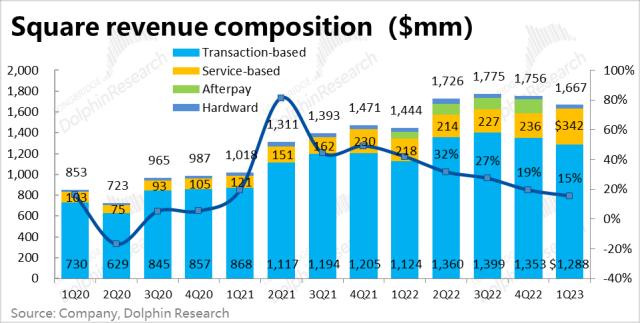

各细分各业务来看:①交易手续费本季收入约12.9亿美元,同比增长15%,由于去年基数低,增速环比上季还提升了3pct。②订阅&;服务业务实现收入3.42亿美元,同比增速高达57%,增速显著拉升。但由于无法剔除Afterpay的影响,原有业务的可比增速难以计算。

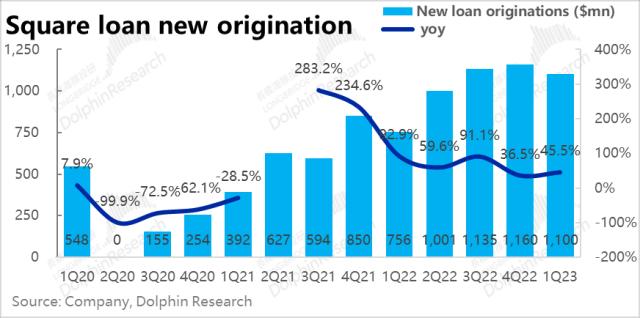

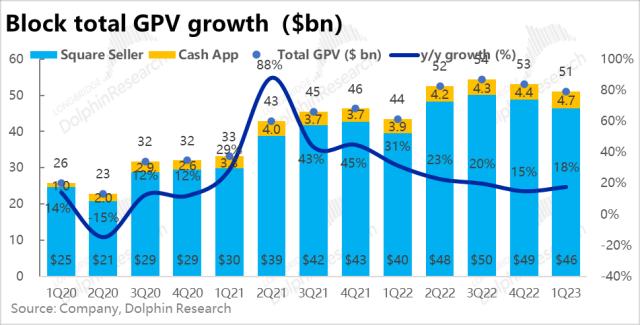

从经营数据来看,本季新发放的贷款额为11亿美元,环比略有下滑,且新增贷款自2Q22以来连续四个季度都保持在略高于11亿的水平,未能进一步增长,似乎已陷入了增长瓶颈期。C2B支付金额 (GPV) 为460亿美元,同比增长了17%,环比下降了30亿,规模同样自3Q22以来持续走低。

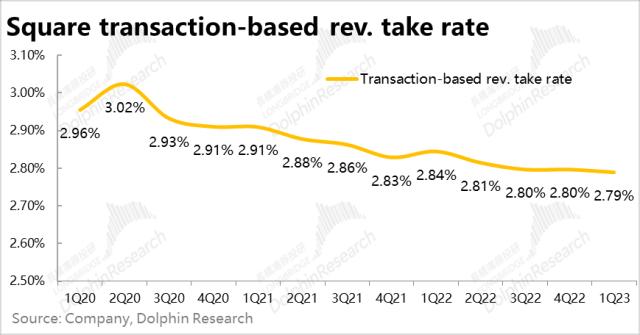

同时,手续费率也继续呈下降趋势,环比减少了0.1pct,随着规模的增长和提高竞争力的目的,后续费率仍可能会平稳走低。

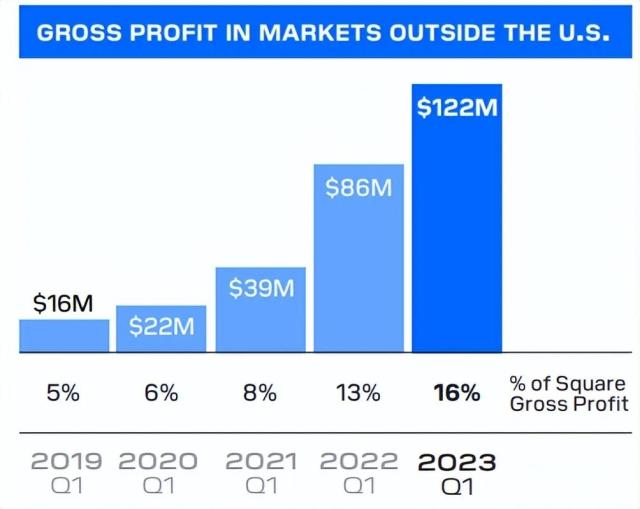

唯一的亮点是,板块来自海外的毛利润本季达到了1.2亿,同比增长了近42%,占Square整体毛利的比重已达16%。后续海外市场的确可能成为推动增长的主动力。

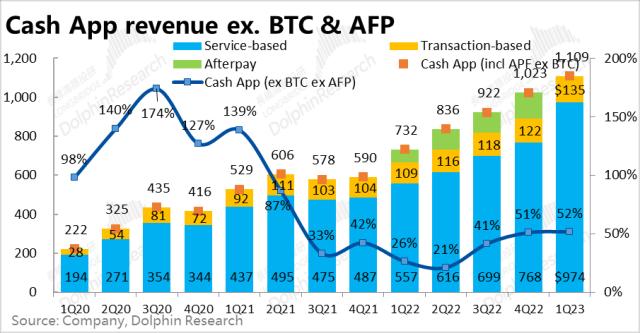

2、Cash App再显抗周期的成长性:面向消费者的移动钱包Cash App业务由于有着渗透率提升的逻辑,有更强的抗周期增长能力。

本季剔除比特币业务后,Cash App板块实现营收11亿美元,同比增速仍达52%,也高于市场预期的10亿。可见Cash App的增长能力的确更强。

具体来看,基于Cash App 内C2B支付的手续费收入为1.35亿元,同比增长23%,明显高出B端Square增速。以联名银行卡业务和即时提现业务(至银行账户)为主的订阅服务本季收入为9.7亿元,环比增长了8%。

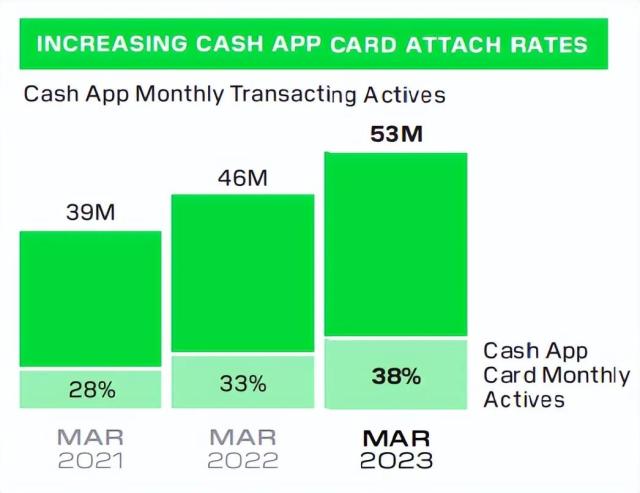

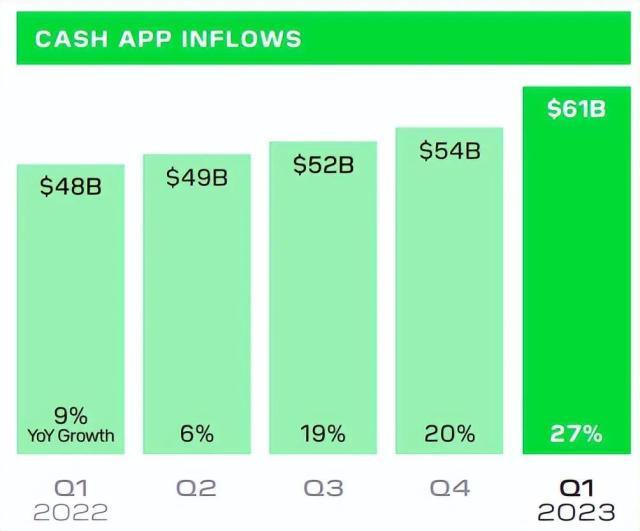

经营数据上,Cash App联名银行卡(Cash App Card)占总交易数量的比重从去年的33%增长到38%。即时存款业务(Instant deposit)在3月份的总金额高达25亿,同比增长达69%。一季度内Cash App共流入资金610亿美元,同比增速达27%,是22年以单季最高的增速。

从上述各项指标来看,Cash App都仍有不错的增长。

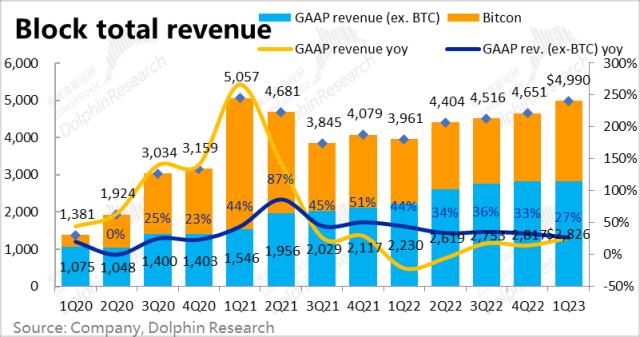

3、毛利率看似下滑,实则不错:加总各项业务,本季公司总营收49.9亿美元,同比增长了14%。剔除收入占比近半,但毛利极低的的比特币收入后,核心营收为28.3亿元,同比增长了27%,明显超出市场预期的26.8亿。其中Square板块维稳当先,Cash App仍是增长主力。

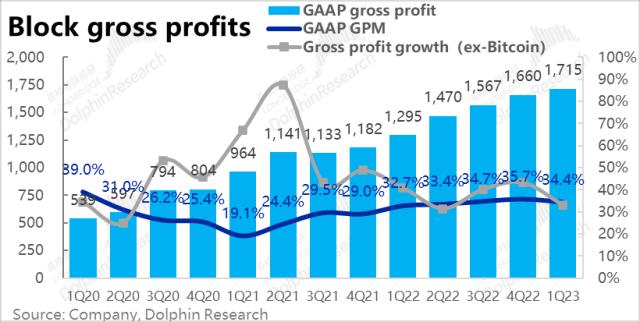

从更受关注的毛利角度,本季Block整体实现毛利润17.2亿美元,在较低的基数下同比增长了超32%,但毛利率却环比有所下降到34.4%,

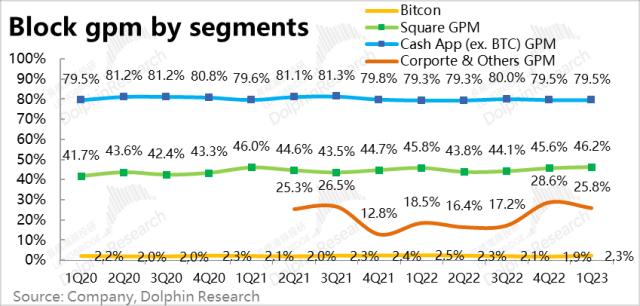

分板块来看,Cash App的毛利环比持平,Square板块毛利率环比还提升了0.6pct,比特币的毛利也在改善,只有集团和新业务的毛利率有所下滑。因此Block整体毛利率下降只是由于边缘业务和营收结构变化导致,实际核心板块的毛利率都是在提升的。

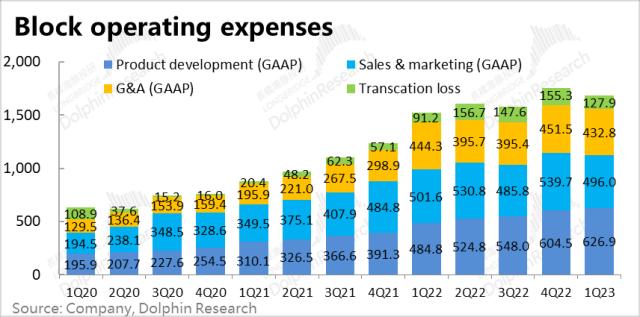

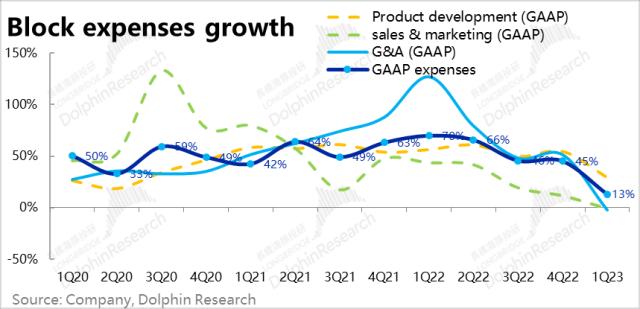

4、利润释放全看控费:在总营收(ex. BTC)同比增长27%,总毛利同比增长32%的情况下,公司本季总经营费用为17.2亿美元,同比增速大幅滑落到近13%,可见本季度Block又开始控费。细分来看,除了研发费用投入还保持着29%的增速外,营销和内部管理费用都已同比负增长。

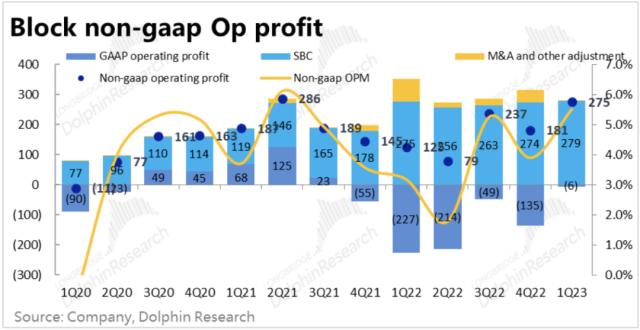

总的来看,公司本季的营收和毛利增长并谈不上强劲,增速仍在放缓趋势中(但比保守的预期稍强),但由于费用投入大幅缩窄,GAAP口径下的经营亏损缩窄到仅6百万美元,明显低于市场预期1.3亿的亏损

但Block在费用投入节奏上的反复横跳,市场很难把握管理层的战略和公司利润改善的持续性。

5、2Q23业绩指引:展望下季度,给出的指引只有四月份的全公司的毛利润增速为24%,相比本季度32%的增长还是在继续放缓。但相比市场预期22%来看并不差。

同时管理层,指引1Q Non-GAAP口径下经营费会再环比增加2亿美元到15.6亿,这意味着下季度的利润可能又要下滑,公司费用和利润忽涨忽跌的老毛病仍没解决。

长桥海豚君观点:总的来说,Block本季整体的表现没那么差(相比预期),但同样也没有亮点(营收和毛利虽小超预期,但处于放缓趋势),观感比较寡淡。而对下季度的展望同样是“增长比预期好但仍在放缓,同时利润又可能恶化”的故事,难言好坏,因此,市场可能也不会有比较激烈的反馈。

而从后续业绩的判断上,Square板块目前已阶段性进入了虽宏观经济波动的平台期,而Cash App的渗透率和变现手段都还有挖掘空间。因此,后续重点要关注的一是美国宏观经济的发展状况,二就是Cash App的用户数量,活跃程度,和有无新的变现措施了。

长桥海豚君随后会通过长桥App与海豚的用户群分享电话会纪要,感兴趣的用户欢迎添加微信号“dolphinR123”加入长桥海豚投研群,第一时间获取电话会纪要。

以下是详细分析

一、Block的财报如何看?

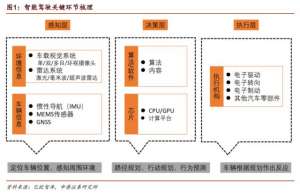

Block虽在营收规模上并非巨头,但其业务构成却相当复杂,读者可通过下表简要了解公司的业务构成,以便更好的理解Block的财报和我们下文的分析。简要来说,公司的核心业务由两大板块构成:面向商家的Square生态圈,和面向个人的Cash App电子钱包生态圈。

1.Square业务:以向商户提供POS机硬件和支付结算服务和基石,并延伸出商户经营贷款业务(Square Loan),和ERP/CRM等商户用管理软件服务等

2.Cash App业务:以个人间免费的P2P转账为基础服务,并延伸出C2B支付(Cash for Business or Cash App Pay),联名银行卡服务,分期购物服务(Afterpay),股票投资(免手续费),和比特币交易等功能。其中公司将比特币的总交易额记为收入(而非净价差),因此比特币业务的营收规模和波动较大。

3.除此之外,公司在22年一季度收购的分期购物公司Afterpay,并分别50%的比重分别计入了Square和Cash App板块的业绩。而公司收购或新设立了Tidal音乐流媒体App,Spiral加密货币开发平台,TBD去中心化技术开发平台等新兴业务,当前比重很小,尚无需关注。

二、C2B支付业务稳住了吗?

首先公司的核心板块,to-B的Square板块本季实现总营收16.7亿美元,同比增长了15%,和市场预期的16.8亿基本一致。

虽然增速相比上季的19%继续下滑,但考虑到Block在去年一季度并表了Afterpay(贡献了约46亿营收),到本季度并表对营收基数的增厚效应消失,收入增长实际并没那么难看。出于同样的原因公司也不再单独披露Afterpay的财务数据。

按板块内各业务的来看:

1、交易手续费本季收入约12.9亿美元,同比增长15%,由于去年基数低,增速环比上季还提升了3pct。由于并表Afterpay的收入计入的是服务收入,对交易收入没有影响,因此可以视作剔除Afterpay影响后Square原本业务的自然实际增长情况。

2、包括向商家提供ERP/CRM服务和资金贷款等订阅&;服务业务,本季实现收入3.42亿美元,同比增速高达57%,重回先前的高增长。但由于无法剔除并表Afterpay的影响,原有业务的增长趋势海豚君目前难以判断。

3、作为吸引商家的亏本引流业务,销售支付硬件的收入为3700万美元,同环比来看都基本持平,从中海豚君猜测Square的商户数量可能一进入了平台期,对硬件的需求从增长期进入到了存量换新为主的阶段。

对于支付手续费收入和订阅服务收入,Block也分别披露了其背后的经营数据,从中我们能更好的理解收入增长和背后实际的经营情况。

首先,影响着服务收入的新发商户贷款,本季新发放的贷款额为11亿美元,由于季节性效应,环比略有下滑,但相比10.7亿的市场预期也基本符合。

趋势上,新增贷款的绝对额自2Q22以来连续四个季度都保持在略高于11亿的水平,同样可见业务的增长已陷入了平台期。

而影响手续费收入,Square板块内实现的支付金额 (GPV) 为460亿美元,同比增长了17%,环比下降了30亿,规模自3Q22以来持续走低。但考虑到美国经济增长放缓,包括Cash App在内的整体GPV为510亿,和市场预期一致。

而通过Cash App完成的C2B支付额则达到47亿美元,同样增长了20%,C端App的支付金额增长还是强于B端,反映了Cash App更强的增长潜力。

以手续费收入除以支付金额(GPV)算的本季的支付业务平均手续费率为2.79%,环比上季度在下降了1bps,可以清晰看到,手续费率一直呈下降趋势,随着用户规模的增长和提高竞争力的角度,后续费率仍可能会继续平稳走低。

另外,Square在海外地区的扩展一直是公司的重点战略,到今年一季度海外实习的毛利润达到1.2亿,同比增长了近42%,占Square整体毛利的16%。可见海外业务的扩展有能力贡献可观的利润增长。

三、Cash App 顽强走出逆势增长

与和宏观经济走势高度相关的Sqaure板块相比,在数字支付并不成熟的美国市场,面向消费者的移动钱包Cash App业务是有望通过渗透率提升,走出相对抗周期的增长曲线。

本季剔除比特币业务后,Cash App板块实现营收11亿美元,同比增长了52%,也高于市场预期的10亿。可见Cash App的确有更强的增长动力。

表现不俗,分收入类型具体来看:

1、基于Cash App 内C2B支付的手续费收入为1.35亿元,同比增长23%,明显高出B端Square增速。

2、以联名银行卡业务和即时提现业务(至银行账户)为主的订阅服务本季收入为9.7亿元,由于无法剔除Afterpay并表带来的增量,因此暂时无法计算可比增速。

总体来看,在Square板块营收总额连续三个季度环比走低时,Cash App板块的营收仍在连续创新高,且增速不低,后续Cash App的表现会是决定公司走势的最重要一环。

根据本季的Shareholder Letter,今年一季度Cash App上的月度交易数量达到5300万次,同比增长了15%。其中Cash App联名银行卡(Cash App Card)占总交易数量的比重从去年的33%增长到38%。Cash App从纯P2P软件向日常消费支付工具的转型在稳步推进。

虽然这依旧体现了银行卡相比移动钱包在美国居民心智中的地位更高。但公司近期也已宣布将继续和银行合作推出各类借记和面向商户的信用卡,并以Cash App Card为抓手试图将Cash App打造为用户使用银行服务的第一入口,而不再以P2P转账为主要功能。

此外,Cash App板块内另一变现渠道--即时存款业务(Instant deposit)在3月份共发生了2百万笔,总金额高达25亿,同比增长达69%。

另外,Cash App在向用户的全功能金融&;支付工具的转型当中,能够获得用户多少的资金量是至关重要的一点。而更加公司披露,一季度内Cash App共流入资金610亿美元,同比增速达27%,是22年以单季最高的增速。

从各项指标来看,Cash App的确展现了不俗的抗周期能力。

四、毛利率看似下滑,实际没有

加总各项业务,本季公司总营收49.9亿美元,同比增长了14%。由于Cash App板块的超预期,整体营收也略高于市场预期的46.5亿元。剔除收入占比近半,但毛利极低的的比特币收入后,核心营收为28.3亿元,同比增长了27%,明显超出市场预期的26.8亿。其中Square板块维稳当先,Cash App仍是增长主力。

从公司更关注的毛利角度,本季Block整体实现毛利润17.2亿美元,在较低的基数下同比增长了超32%,毛利率环比略有回落到34.4%,接近2022年的毛利率中枢。

分板块具体来看:

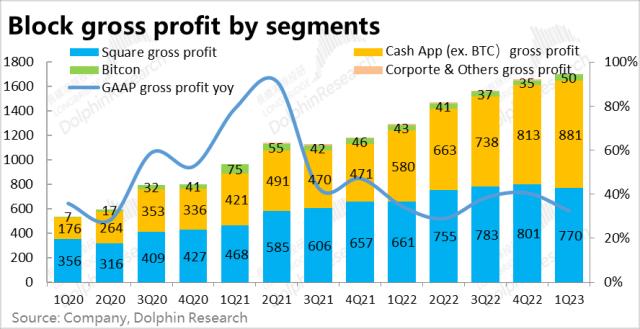

1、Square板块实现毛利润7.7亿元,同比增长了16%,略微高于市场预期的7.5亿。同时毛利率环比提高了0.76pct。

2、剔除比特币业务后,Cash App板块实现毛利润8.8亿美元,高于市场预期的8.4亿。本季Cash App(ex. BTC)实际毛利率为79.5%,环比持平。

3、核心业务外,在比特币交易热度有所回升的情况下,公司在此板块上的收入和毛利率也都在修复,只有集团层面的其他新业务的毛利在走低。因此,本季Block整体毛利率下滑低毛利的业务占比提升导致,实际各主要细分板块的毛利率都是在改善的。

五、利润释放全看费用

由于公司总营收受比特币业务影响波动较大,因此费用占收入比重参考意义不大,我们主要观察费用同比增长情况。

总的来看,在总营收(ex. BTC)同比增长27%,总毛利同比增长32%的情况下,公司本季总经营费用为17.2亿美元,同比增速大幅滑落到近13%,可见本季度Block又开始控费。

细分来看,除了研发费用投入还保持着29%的增速外,营销和内部管理费用都已同比负增长。

考虑到公司仍在推进Afterpay和现有Square和Cash App的融合,并持续推出新功能,研发费用增也算合理。

因此,虽然公司的营收和毛利增长并谈不上强劲,增速仍在放缓趋势中(但比保守的预期稍强),但由于费用投入大幅缩窄,GAAP口径下的经营亏损缩窄到仅6百万美元,明显低于市场预期1.3亿的亏损。而在剔除股权激励费用和其他调整项后,海豚君计算的Non-GAAP口径经营利润更是达到了2.75亿,同样较上季度的1.8亿显著改善。

不过,Block在费用投入节奏上的反复横跳,市场很难把握管理层的战略和公司利润改善的持续性。

- 上一篇:光伏进入万亿时代|上市公司年报大解读

- 下一篇:京东要用60亿为兄弟们盖房

-

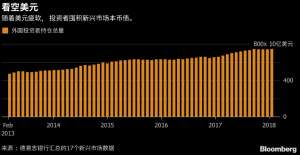

发展中国家本币债券的外国投资者持有量接近创纪录的7450亿美元

2024-05-09

-

深圳官宣!无人驾驶商业化运营来了:概念股疯涨 揭秘关键环节投资机会

2023-06-20

-

率长江,被查!

2023-06-20

-

比尔·盖茨的中国往事

2023-06-20

-

刚刚!国务院,利好来了!

2023-06-20

-

历史最卷一届618:混乱中,理性回归

2023-06-20