美股收盘:道指跌超130点 科技股多下挫英伟达回调跌超5%

美股收盘:道指跌超130点 科技股多下挫英伟达回调跌超5%

金融界6月1日消息,美联储官员暗示6月暂停加息且美联储褐皮书称全美各地出现招聘放缓与通胀降温的情况,同时投资者仍在等待众议院周三晚间就联邦债务上限协议进行投票表决,美股震荡收跌,道指跌超130点、纳指收跌0.63%、标普500指数跌0.6%;大型科技股多数下跌,英伟达跌超5%,5月累涨36.64%;苹果、亚马逊、谷歌、微软小幅下跌;特斯拉涨超1%,5月累涨24.11%;中概电商股涨跌不一,阿里巴巴、京东涨逾1%、拼多多低收3.4%。

截止收盘,道琼斯指数下跌131.88点,跌幅0.40%报32910.90点; 标普500指数收盘下跌22.77点,跌幅0.54%报4182.75点; 纳斯达克综合指数下跌82.14点,跌幅0.63%报12935.29点。 周三是5月份的最后一个交易日,在整个5月份,纳指累涨5.8%,标普500指数累涨0.3%,道指累跌3.5%。

纽约商品交易所8月份交割的黄金期货上涨5美元,涨幅近0.3%收于每盎司1982.10美元。道琼斯市场数据的数据显示,最活跃合约的价格收于5月24日以来的最高水平,将月度跌幅收窄至1.8%。7月交割的白银期货上涨35美分,至每盎司23.59美元涨幅1.5%,不过在连续两个月上涨后,7月白银期货收跌6.5%。9月钯金期货下跌38.50美元,跌幅近2.8%至每盎司1359美元,本月跌幅11%,而7月铂金期货下跌22.90美元,跌幅2.2%至每盎司999美元,为4月初以来的最低收盘价,月跌幅为8.4%。7月份交割的铜期货下跌3美分,至每磅3.64美元跌幅0.7%,本月累计跌幅为6.5%。

纽约商品交易所7月交割的西德克萨斯中质原油期货下跌1.37美元,收于每桶68.09美元跌幅2%。道琼斯市场数据的数据显示,基于前一个月的价格收于3月20日以来的最低水平,月度跌幅为11.3%。在合约到期当天,ICE欧洲期货交易所全球基准7月布伦特原油期货下跌88美分,至每桶72.66美元跌幅1.2%,本月累计下跌近8.7%。8月布伦特原油期货近月合约下跌1.11美元,至每桶72.60美元跌幅1.5%。6月汽油价格下跌1.4%至每加仑2.56美元,本月累计下跌0.7%;6月取暖油价格下跌0.9%收于每加仑2.26美元,本月累计下跌5%。6月份的合约在交易结束时到期。7月天然气下跌2.6%至每百万英热单位2.27美元,月跌幅为6%。

热门中概股周三多数下跌,纳斯达克金龙指数跌0.44%。盛丰物流涨超15%,秦淮数据涨超13%,老虎证券涨超8%,诺亚财富涨超5%,比特数字、亿咖通科技涨超3%,逸仙电商、BOSS直聘涨超2%,360数科、蔚来、京东、名创优品、嘉楠科技、小i机器人、阿里巴巴涨超1%。

洪恩跌超13%,中阳金融跌超11%,欢聚集团跌超7%,亿航跌超6%,途牛、量子之歌、艮喜生物、虎牙、哔哩哔哩、禾赛科技、雾芯科技跌超5%,优品车、兰亭集势、高途、亚朵集团、达达集团、小牛电动、爱奇艺跌超4%,水滴公司、拼多多、台积电、百济神州、唯品会跌超3%,新氧、万国数据跌超2%,知乎、叮咚买菜、联电、涂鸦智能、金融壹账通、贝壳、华住酒店跌超1%,斗鱼、聪链集团、网易有道跌近1%。

美联储褐皮书:全美多地出现招聘放缓和经济降温情况

美联储在褐皮书调查中表示,过去几周美国经济显露降温迹象,招聘和通胀均出现小幅放缓。

褐皮书称,“大多数辖区就业人数增长,但增速低于先前的报告。物价在本报告期内温和上涨,不过许多辖区的物价升幅有所放缓。”调查显示, 4月和5月初的经济活动基本持平。该报告由芝加哥联储汇总而成,调查截止日为5月22日。

一些美联储官员已经表示,在6月会议上暂停加息可能是合适之举。但其他对通胀持谨慎态度的官员称,即使下次会议不加息,以后可能还需要采取行动。

美国FDIC:第一季度“问题银行”数量增加至43家

美国联邦存款保险公司(FDIC)报告称,今年前三个月,财务、经营状况或管理薄弱的银行数量出现增加。

FDIC周三表示,1-3月间“问题银行名单”上的机构数量增加4家,总数达到43家。这些银行管理的资产总额从前季度的105亿美元上升至580亿美元。

虽然与历史高点相比,“问题银行名单”上的机构数量仍然相对较少,但相比之前连续几个季度的下降,现在数量增加表明趋势发生逆转。 周三的报告中涵盖了硅谷银行、Signature Bank等三家倒闭的美国银行。

错失科技股这波涨势的投资者急忙转向期权 设法迎头赶上

计划赶不上变化,美股投资者深有同感。随着执着于科技股的市场可能与他们渐行渐远,这些投资者正设法急起直追。

纳斯达克100指数自去年12月以来上涨31%,专业交易员和散户都陷入长考,是否要调整对科技股的看法。一些已经采取行动的人中,有一些经理先前减持苹果公司和其他六大科技股,减持幅度为近三年来最多。交易所买卖基金(ETF)投资者也看走眼:过去五个月从Invesco QQQ Trust Series 1(股票代码QQQ)撤出约30亿美元,这是追踪纳斯达克100指数最大的ETF。

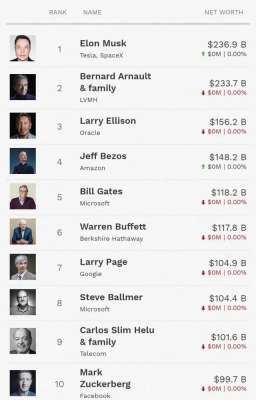

随着七大科技巨头今年的中位数涨幅为44%——涨幅几乎是标普500指数的五倍——有迹象表明,交易员急忙设法迎头赶上。这在期权市场甚为明显,预期波动率与纳斯达克100指数同步上升,看涨期权的成本飙升。

摩根大通资管:美国债券回报率有望接近“两位数”

鉴于美国可能年底前陷入衰退,华尔街老将Bob Michele正在从中期美国国债及投资级信用债中寻找获利机会。

“国债收益率已经从2021年底的水平大幅回升,现在正是赚利息的好时候,” Michele周三表示,“实际上,如果观察债券市场的实际收益率,你会发现它们已经到了过去15、17年以来最高水平。除了利息外,债券本身价值也在升高。我预计未来一年美元债指数将实现接近两位数的回报率”。

这位摩根大通投资管理公司的首席投资官表示,鉴于“收益率上升”,他认为5年期美国国债有投资机会。其补充说,美国投资级公司债市场的收益率再次吸引了海外投资者。

美国前财长萨默斯预估:美联储将加息且美国需要加税

美国前财政部长萨默斯表示,随着美国应对挥之不去的通货膨胀和迅速增加的政府债务,美国银行借贷利率料在短期内走高,长期来说税负会显著增加。

萨默斯表示,美国的潜在通货膨胀率似乎维持在4.5%至5%左右,是美联储2%的目标的两倍多。

萨默斯表示,鉴于美联储先前的加息和银行业承压抑制经济的程度低于预期,这意味着美联储可能不得不进一步提高联邦基金利率,以减轻价格压力。他说,他的猜测是,联邦基金利率将不得不比当前水平高出50个基点或更多。

贝莱德CEO:美联储可能还要加息2-4次

贝莱德首席执行官Larry Fink表示,顽固的高通胀将迫使美联储加息2到4次。“美联储尚未结束加息,” Fink周三在德意志银行主办的一次活动上表示, “通胀仍然太强,粘性过高。”

现年70岁的Fink表示,美国经济衰退并非板上钉钉,“如果衰退了,程度或将较为温和”。在美联储去年开始加息后,贝莱德吸引了大量客户资金流入。

-

巴菲特继续加仓!

2023-06-20

-

苹果MR这把火点不亮VR-AR的暗夜!“奢侈的半成品”有60%中国血统

2023-06-20

-

33516亿!最“贵”的午餐

2023-06-20

-

苹果MR这把火点不亮VR-AR的暗夜!“奢侈的半成品”有60%中国血统

2023-06-20

-

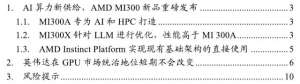

国君海外科技:AMD MI 300表现亮眼,但暂时难以撼动英伟达的市场统治格局

2023-06-16

-

中国概念股收盘:新能源车股普涨蔚来涨超8%、小鹏涨超7%,云米跌近10%

2023-06-16