方正证券:盘久未必跌,短线大盘将冲高,关注这一指标

方正证券:盘久未必跌,短线大盘将冲高,关注这一指标

核心观点

盘久不一定下跌,在A股向下空间低于向上空间之际,坚持以关注结构行情为主,从近期的盘口看,股价走势相对较好的,要么是强者恒强,要么就是跌出来的机会。

盘面分析

外有美经济数据不及预期,美股高位震荡运行,内有国内5月经济数据公布,多家国有大行下调存款利率,内外因素共振,上周大盘走出大幅震荡走势。最终,上周大盘以上涨0.04%收盘,创业板下跌4.04%,两市总成较量较前一周减少约5.19%,这表明内外因素的不确定性,大盘底部徘徊,场外资金观望为主,场内资金活跃度降低,市场信心略显不足,市场情绪波动较大。

量能有所减少,结构分化由大到小,但全周整体上为大市值股走势相对较强、小市值股走势相对较弱,蓝筹股表现强于题材,市场热点盘中转换较之前有所加快,资金短期化行为为主。上周五,沪深京三市有64家个股涨停,7家个股为20%涨停板,涨幅超过10%涨停板之上的个股有87家,2家个股10%跌停板,无个股20%跌停,跌幅超过10%跌停板之上的个股有6家,有254家个股涨幅超过5%,有55家个股跌幅超过5%,盘口有转好迹象。

上周大盘底部震荡,机构调仓力度降低,结构分化不大,涨幅居前的为文化娱乐、互联网、银行、煤炭、石化、地产等,表现较弱的为半导体、电子、通用机械、国防军工、新能源、白酒、食品饮料、医药、环保等。量能难以释放、赚钱效应一般、结构分化依旧、蓝筹强于题材、热点转换较快、大盘波动较大,是上周盘面主要特征。

技术面分析

从技术上看,上周大盘绕前一周收盘点位大幅震荡,3200点失而复得,以微幅上涨报收,并呈价涨量缩态势(沪市价涨量缩,深市价跌量缩)。5周均线反压,30周及55周线失而复得,240周周线支撑,周K线下影线较长,加之周线的价涨量缩的量价背离态势,短线大盘盘中还有反复,但上周K线与前一周K线构筑的组合为非标准“穿头破脚”线,短线大盘还有上涨要求。

日线技术指标显示,上周五大盘低开之后,盘中一度绕前一交易日收盘点位窄幅震荡,午后大盘冲高,量能有所增加,涨幅逐步扩大,以最高点收盘,并呈价涨量增的态势。大盘收盘站在5日、10日及年线之上,价涨量增的量价关系,日线MACD指标的金叉,日线SKD指标金叉,短线大盘有望继续冲高,并继续挑战20日及半年线压力。

分时图技术指标显示,5分钟MACD指标顶背离,30分钟K线组合为小“吊线”,短线盘中还有反复,但15分钟及30分钟的MACD指标多头强化,60分钟MACD指标金叉且多头强化,短线大盘盘中还有冲高要求。

上证50价涨量增,5日线上叉10日形成金叉,日线MACD指标金叉,加之价涨量增的量价关系,短线盘中还将继续冲高,并挑战2560点上方的压力。

科创50价涨量增,收盘收复5日线、20日线及半年线,并回补了6月8日留下的向下跳空缺口,价涨量增的量价关系,加之日线MACD指标金叉,短线盘中还将继续冲高,并挑战10日线、30日线及年线所共同构筑的压力位,能否跨越,量能能否继续释放是关键。

创业板价涨量增,所有均线空头排列,周线MACD指标底背离,月线“五连阴”,技术上严重超卖,加之日线的价涨量增态势,短线还有反弹要求,有望挑战2180点附近压力。

综合技术分析,我们认为,短线大盘还将继续冲高,并重新挑战半年线附近压力,能否站稳半年线之上,将决定大盘下一步挑战3300点整数关口压力,并进一步回补5月10日留下的向下跳空缺口能力,要实现阶段上涨目标,除了基本面因素外,关键还是两市总成交量能够继续有效释放,连续万亿成交量的释放是大盘实现阶段上涨目标的关键性要素之一。

基本面分析

近一段时期以来,大盘继续绕3200点震荡运行,3200点多次盘中失而复得,量能难以有效释放,依旧成为困扰着大盘走势的关键因素,市场继续存量博弈,存量博弈的盘口表现,就是盘中热点转换较快,周期与成长、蓝筹与题材、大小市值之间呈现“跷跷板”现象,“二八”现象与“八二”现象盘中不断转换,量能的不足,资金行为短期化,市场难以形成向上或向下的合力,大盘运行在构筑箱体底部的过程中。

那么,A股为什么结构分化依旧较大,难以形成向上或向下的合力,为什么大盘一直绕3200点震荡运行,为什么大盘短期内还难走出盘局,后市大盘是否还有向下空间,“盘久必跌”现象会不会出现,未来大盘能否走出盘局,重新挑战并站上3424点,未来那些板块有望成为引领大盘重启升势的“领头羊”?这是市场关心的问题,我们的观点是:

其一、A股之所以难以形成合力,那就是扰动近期A股走势的内外因素较多,外有全球主要经济体货币政策的变动,在经过短暂的暂停加息后,加拿大央行恢复加息,6月7日加拿大央行宣布加息25个BP至4.75%,美失业率继续走高,美元指数回落,美股高位震荡,内有国内5月经济数据陆续公布,多家国有大行宣布6月8日起正式调整人民币存款利率,并公布了存款利率调整方案等,每一个因素对A股走势影响各不同,内外因素交织,这是近一段时期以来,大盘绕3200点反复震荡运行,上下两难的原因所在。

从历史规律看,由于美国与加拿大在政治经济领域有较高相似性,加拿大央行货币政策变动,一般情况下可看做是美联储货币政策变动的先行指标,2022年3月加拿大央行开启加息周期,随之美联储进入加息周期,今年3月上旬加拿大央行宣布暂停加息,美联储在5月加息后,市场预期美联储6月会暂停加息,7月有望重启加息,但时隔4个月后加拿大央行重启加息,这就给6月美联储是否暂停加息带来较大的不确定性,而美联储7月加息的概率大幅提升,美元指数短期内难呈大幅回落态势,加之国内经济仍处于弱复苏的过程,人民币汇率短期内难走强,制约A股短期上行空间。

上周,多家国有大行宣布6月8日起正式下调人民币存款利率,这是继4月底以来,商业银行下调通知存款利率后,商业银行的又一次降息行动,以达到从之前的“以量补价”,转变为“以价补量”的目的,在减轻商业银行负债端压力同时,无风险收益率的降低,有利于推动储蓄资金参与到经济活动中去,这样既有利于经济稳增长,也有利于促进经济加速转型,更有利于通过投资收益反哺消费,降息既有利于提升A股系统性行情估值空间,有利于结构行情的进一步改善。

其二、由于内外基本面因素的扰动,大盘绕3200点窄幅震荡,形成上下两难的运行态势,向下回补了今年1月16日留下的周线缺口,消除了大盘中长期走势隐患,继续下行空间受限,向上回补了今年5月24日留下的缺口,但量能难以有效释放,上行动力也不足,上有压力,下有支撑,大盘上下空间皆有限的两难运行态势,只能在3168点—3247点间的箱体间窄幅震荡盘整。

大盘已在3168点—3247点间的箱体间窄幅运行了两周多,仍未能收复5月22日—5月26日那一周的周K线实体部分,意味着大盘运行仍处于弱势之中,长久的窄幅箱体震荡运行走势,市场担忧A股后市能否出现“盘久必跌”走势。

那么,大盘能否摆脱“盘久必跌”的所谓运行规律,我们的观点是,本周大盘能否收复5月22日—5月26日那一周的周K线实体部分,若能收复,则意味着大盘摆脱了弱势形态,有望重启升势,否则大盘向下调整压力仍存,从目前A股量能重新释放,盘口重新活跃看,只要两市总成交量能够持续回升在万亿之上,则大盘向上的概率大于向下的概率。

其三、今年以来,A股结构分化非常明显,截至上周五,大盘、科创50、创业板综、中证500、中证1000、国证2000、万得全A年线飘红,上证50、中证100、沪深300、深成指、创业板50、创业板指年线收阴,从主要宽基指数分化走势的态势上看,大市值蓝筹股走势明显弱于中小市值成长股,从结构上看,由于今年信创、ChatGPT及“数字中国”让科创板站在上风口,新一轮国企改革让“中字头”、“国字号”站上风口,它们不但具备了α,也具有了β,这是大盘及科创50在主要宽基指数中表现突出原因所在。

今年是国内经济加速转型之年,在旧的经济周期结束、新的经济周期建立的转型过程中,对旧经济周期中的过剩产能出清是经济转型过程中不得不面对的问题,这就是今年主要宽基指数走势出现严重分化的原因所在,这就是为什么房地产股及与房地产周期相关的传统消费股走势持续低迷,上证50、中证100及沪深300走势较弱的原因所在,也是行业竞争非常激烈的新能源价格持续走低,拖累创业板指月线走出了“五连跌”走势的原因所在。

我们的观点是,新能源是经济转型方向,新能源行业过剩产能的出清,不但有利于新能源产业长久发展,更有利于避免行业过度竞争,推动经济加速转型,房地产行业及围绕房地产经济周期的传统消费的出清,产业集中度有望逐步提升,能够提高资源利用率,有利于相关行业未来健康发展,尽管产能过剩的相关产业短期出清还在继续,与之关联度较强的宽基指数短期内难大幅走强,但回落的空间也十分有限,尤其是创业板已创去年4月27日以来的新低,有强劲的反弹要求。

操作策略

无论是基本面,还是技术面,通过上述分析,我们的结论是:A股向上的空间远远大于向下的空间,尽管短线走势还受短期因素扰动及量能所左右,但中长期趋势性震荡盘升走势不会因短期因素扰动而改变,尽管短期盘中热点转换较快,但“中特估”+“数字中国”的双主线行情不会因短期热点转换较快而改变,当不确定性因素转为确定性因素之际,积蓄的动能将得到释放,那时也就是A股走出底部重启升势之时。

盘久不一定下跌,在A股向下空间低于向上空间之际,坚持以关注结构行情为主,从近期的盘口看,股价走势相对较好的,要么是强者恒强,要么就是跌出来的机会。操作上,继续关注两市总成交量的变化,无论涨跌,若两市总成交量继续增加,则逢低关注“国字号”股、TMT强势股、新能源、公用事业、医疗信息化及近一段时期以来的超跌股,若两市总成交量回落,则多看少动、观望为主,回避退市风险股及垃圾股。

择时模拟股票组合

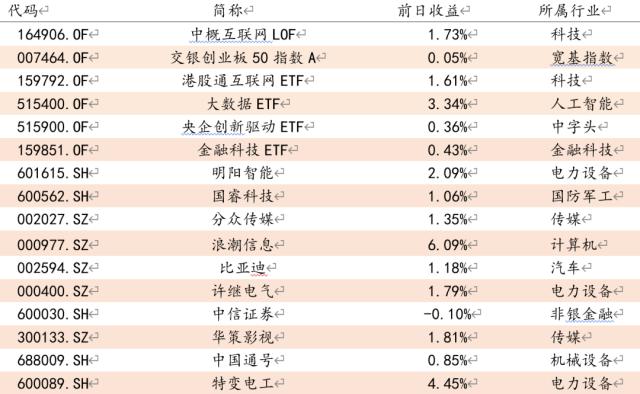

图表1:2023模拟股票组合

数据来源:方正证券(行情601901,诊股)研究所 WIND资讯

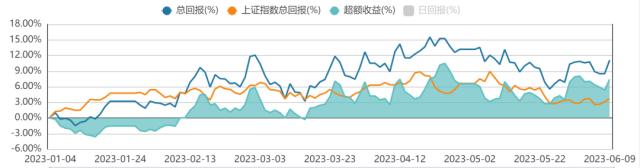

图表2:组合相对沪深300收益图

-

西部策略:以史为鉴,稳增长政策落地买什么

2023-06-20

-

A股千亿市值榜:宁德时代、工业富联市值单周暴涨逾800亿元,多只中字头个股市值大跌

2023-06-20

-

斥资60亿元,上汽集团大手笔杀入半导体赛道,瞄准汽车芯片的国产化等关键领域

2023-06-20

-

习近平会见美国国务卿布林肯!中美会面,王毅说了什么?中央军委重磅发布!贵金属上涨乏力?

2023-06-20

-

刚刚!500亿牛股突然跌停,热门概念股集体走强

2023-06-20