英美两大黑天鹅只是开始?骏利亨德森:全球信贷紧缩威胁不断上升

英美两大黑天鹅只是开始?骏利亨德森:全球信贷紧缩威胁不断上升

骏利亨德森集团(Janus Henderson Group Plc)近日表示,去年的英国养老金动荡和过去几个月的美国银行业动荡,可能只是一系列危机的开始,而这些危机最终将演变为全球信贷紧缩。

骏利亨德森集团是总部位于英国伦敦的全球资管巨头。该公司的多元化替代策略负责人David Elms称,在利率上升的世界里,这两起事件可能会导致信贷受限、违约增加和企业利润受压。“考虑到我们过去15年里所习惯的良好信贷状况,我会对接下来的信贷前景感到紧张。”

去年9月,时任英国首相的特拉斯(Liz Truss)宣布了一轮无资金支持的减税计划,这导致英国国债价格暴跌,并引发了抵押品领域的恶性循环,英国养老基金因此受到重创。而在今年3月,由于美联储持续的加息加剧了区域性银行的投资期限错配,多家美国银行在短时间内先后倒闭,全球市场一时间人人自危。

对此,Elms在接受最新采访时表示,垃圾债券违约的增加进一步证明了对金融市场的潜在威胁,“如果我们从下往上看,高收益债券的违约风险看起来相当令人生畏。”

“更高的利率往往会打碎许多东西,”他表示,“我们不想在我们没有竞争优势的领域冒太大风险。”

警告声不绝于耳

事实上,Elms还只是近期越来越多的发出警告的投资者之一,越来越多的市场人士正对全球借贷成本上升的影响,以及它们对那些最无力偿还债务的公司造成的冲击感到不安。

富达国际(Fidelity International)全球固定收益首席投资官Steve Ellis和安联全球投资(Allianz global Investors)投资组合经理Mike Riddel本月早些时候都表示,他们担心货币政策收紧将导致经济衰退,并给信贷市场带来压力。

穆迪投资者服务公司(Moody ’s Investors Services)上周也预测,明年初全球高收益债券违约率将升至5%,高于4.1%的长期平均水平。

目前,Elms认为的颇具价值、并一直在买入的领域,就是欧洲银行发行的额外一级资本债券(AT1)。

今年3月瑞信危机发生后,欧洲的银行业AT1债券市场,一度成为了人人闻之色变的“禁区”。不过最新的数据显示,自那以来以来,欧洲AT1债券已经反弹了逾10%,这令Elms等逢低买入的投资者收获匪浅。

-

十大行业互联网金融-想借钱?先交“评估”费

2024-05-09

-

Xi人最近像买彩票一样抢疫苗号3000 家长只能拿到24个左右的号

2024-05-09

-

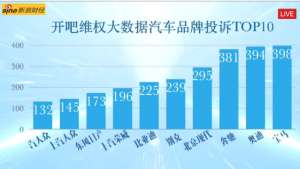

走吧维权汽车品牌投诉名单公布-东风日产上汽大众榜上有名

2024-05-09

-

绿瘦“魔粉”轻松瘦?客户说花了8万减肥 住进了医院

2024-05-09

-

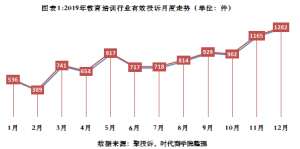

消费者权益保护教育培训白皮书-预付式消费陷阱大

2024-05-09

-

视频-华晨宝马因漏油召回31万辆车 品控成焦点

2024-05-09